豊島区・池袋で税理士をお探しなら、無料相談!安い!若い!

豊島区、池袋の岡本税理士事務所

〒171-0022 東京都豊島区南池袋三丁目16番8号 KINDAI 6ビル4階

JR池袋駅から徒歩5分

休業日:土曜・日曜・祝日

償却資産税とは

一般の方は、「償却資産税」という言葉に馴染みがないと思います。

しかし、法人でも個人事業主でもご商売を始められると償却資産税と付き合うこととなります。

まず、償却資産税とは、土地や建物等などにも課せられる固定資産税の一種です。

土地や建物であれば、個人用でも税金が課せられますが、償却資産税は事業用の固定資産にのみ課せられます。

事業用の固定資産と言いましても、土地や建物には固定資産税が、自動車には自動車税が課せられますので、これらの固定資産を除いた事業用の固定資産が償却資産税の対象となります。また、基本的に一式10万円以上の固定資産のみが償却資産税の対象になるとお考えください。

飲食店や美容室などといった多額の内装工事費用・備品を購入する業種におきましては、年間の負担額が20万円を超えることもありますので、注意が必要です。

償却資産税の対象となる固定資産の例

構築物…路面舗装、塀、看板

建物付属設備…内装工事費用

機械及び装置…製造業の機械

工具、器具及び備品…パソコン、応接セット、各種器具

償却資産の申告時期と納付時期

1月1日時点で所有している償却資産(固定資産)を1月31日までに償却資産が所在する区の管轄の都税事務所に申告します。

豊島区(池袋)にオフィスや店舗を構えている場合には、豊島都税事務所が管轄になります。

税金の納付書は、一般的に6月に届きます。納付時期は、6月、9月、12月、翌年の2月の4回です。

償却資産税が免除される場合

そもそも、償却資産を所有していない場合には、税金は課せられません。

また、課税標準額が150万円未満の場合にも、課税されません。

この課税標準額を説明することはとても難しいのですが、ここ数年において、一式10万円以上の固定資産の合計購入額が150万円未満ですと、まず税金は課せられません。

IT業やコンサルタント業におきましては、購入する固定資産が少ないため、課税されないことがほとんどです。

実際、岡本税理士事務所も申告書の提出はしていますが、毎年課税標準額未満となり、現在まで償却資産税を納付したことはございません。

償却資産税を少しでも安くするために

償却資産税は、「課税標準額×1.4%」という計算で求められます。例えば、課税標準額が500万円ですと、500万円×1.4%で、その年には70,000円の納税が発生します。

ただし、以下の固定資産は、償却資産税の対象となりません。従いまして、20万円未満の固定資産につきましては、決算書又は確定申告書において以下のような処理を行うと、少しでも償却資産税がお安くなります。

・取得価額が10万円未満の資産で、一時に経理処理を行ったもの

・取得価額が20万円未満の資産で、一括償却資産として3年均等償却を行ったもの

二つ目は、少し分かりにくいかもしれません。

法人税や所得税といった他の税法との兼ね合いもありますが、決算前に税理士に「償却資産税が最も安くなるように処理して欲しい」とおっしゃれば問題ないと思います。

お問い合わせフォーム (豊島区池袋の岡本税理士)

以下のフォームに必要事項をご記入の上、「送信する」ボタンをクリックしてください。

(注)令和7年分(2025年分)の確定申告は、受付を終了しました。申し訳ございません

送信がうまくいかない場合は、上記内容をご確認のうえ、メールにてご連絡ください。

送信先アドレス:okamotomasashi@kaigyousien.jp

- 岡本税理士の特徴(池袋)

- 税理士の料金(費用)など

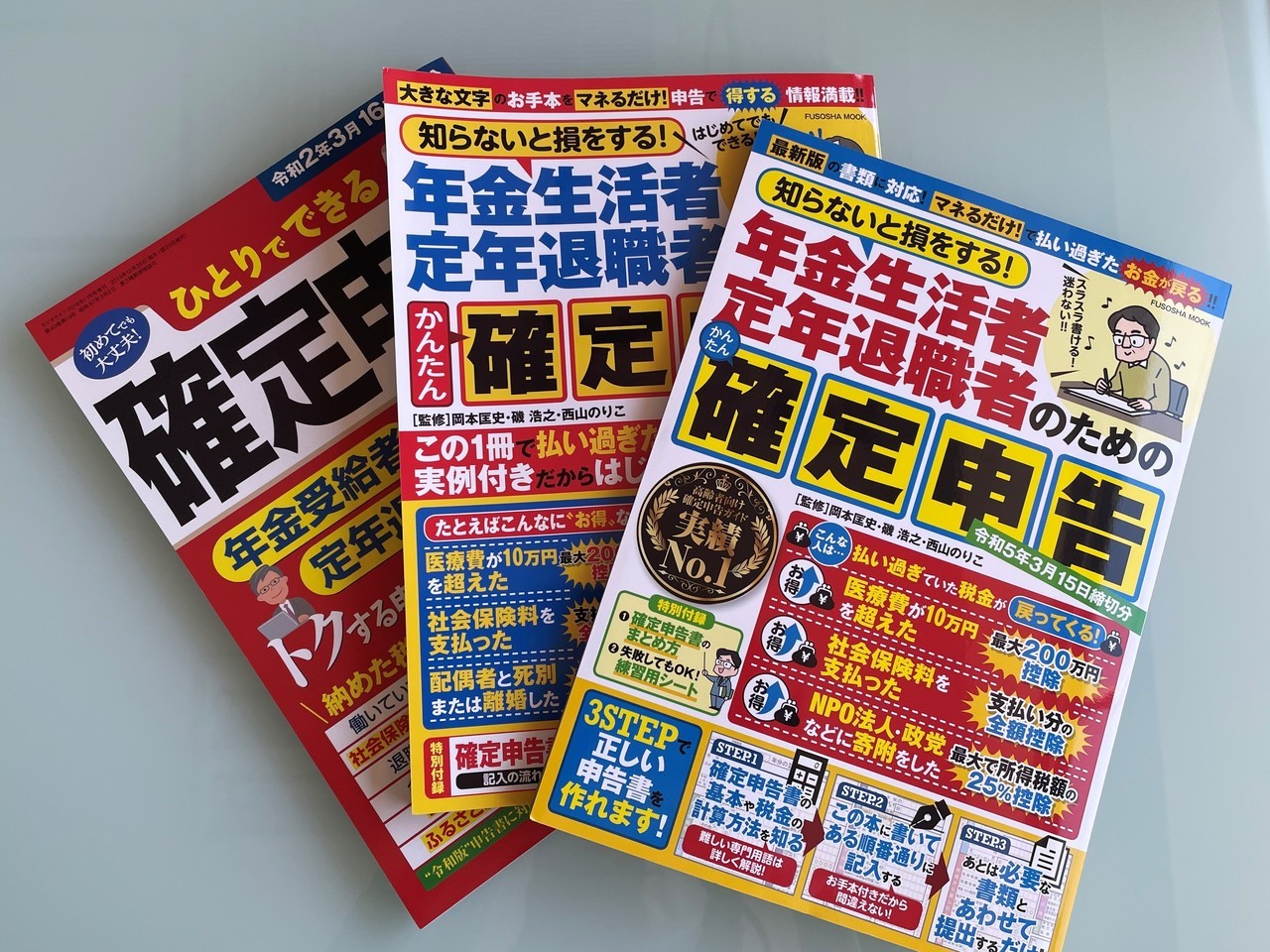

- 確定申告について

- お客さまの声(岡本税理士)

- 税理士が教える節税対策(税金対策)

- 経営(税金)お役立ち情報

- 岡本税理士事務所の求人情報|未経験者歓迎(豊島区・池袋)

- 岡本税理士事務所のアクセス(豊島区・池袋)

- お問い合わせ(池袋の岡本税理士)

豊島区・池袋にて会社の設立をお考えになっている方に、会社設立のサポートを行っております。

東京にお住まいで、確定申告の作成を税理士にご依頼される方向けの専門サイトになります。

東京で創業融資をお考えの方に対して、創業融資のサポートを行っております。

輸出業で消費税の還付をご希望の方に対するサポートをご提供しています。

集客にお困りの開業税理士事務所様向けの集客サポート。

経営相談に強い税理士をお探しなら、岡本税理士。

山梨県富士河口町にてに開業と税務調査に強い税理士をお探しなら、渡辺税理士。

文京区にて税理士をお探しなら、木戸税理士。