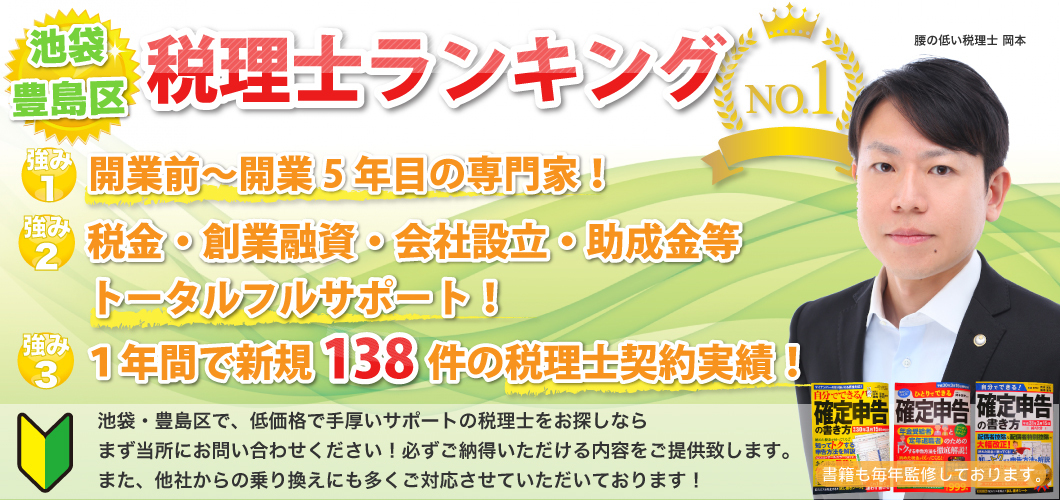

豊島区・池袋で税理士をお探しなら、無料相談!安い!若い!

豊島区、池袋の岡本税理士事務所

〒171-0022 東京都豊島区南池袋三丁目16番8号 KINDAI 6ビル4階

JR池袋駅から徒歩5分

休業日:土曜・日曜・祝日

定額減税とは(2024年税理士解説)①

ここでは、2024年(令和6年)に行われる定額減税について、税理士が解説します。

定額減税は、所得税と住民税について行われるのですが、住民税につきましては、皆様がお住まいの市区町村が手続きを行いますので、基本的に皆様がなすべき事項はそれほどございません。

よって、ここでは特に所得税に関してご説明をさせて頂きます。

定額減税とは

定額減税とは、一定の要件に該当する方を対象として、2024年分(令和6年分)において所得税・住民税から一定額を減額する制度になります。

定額減税の対象者

以下の2つの要件を両方満たす方が定額減税の対象者となります。

一般的なサラリーマンや個人事業主、パートの方などの大部分は該当することになります。

① 2024年分において所得税を納付すべき居住者(※)

② 2024年分の合計所得金額が1,805万円以下(給与収入のみですと年収2,000万円以下)

※「居住者」とは、国内に住所を有する個人などです。

減税される金額

定額減税される金額は、以下になります。

(1)ご本人 所得税3万円+住民税1万円

(2)同一生計配偶者又は扶養親族 所得税3万円+住民税1万円ずつを加算

同一生計配偶者や扶養親族がいらっしゃらない場合には、ご本人分のみとなります。

減税額は、所得税3万円+住民税1万円【計4万円】

同一生計配偶者と扶養親族が2名いる場合には、ご本人分を含め、以下の金額が減税となります。

減税額、所得税(3万円×4名)=12万円+住民税(1万円×4名)=4万円【計16万円】

同一生計配偶者、扶養親族とは

ここでは、上の「3」で出てきた、同一生計配偶者と扶養親族の範囲についてご説明します。定額減税における同一生計配偶者と扶養親族の範囲は、以下になります。

同一生計配偶者

合計所得金額が48万円以下(給与収入のみの場合には、年収103万円以下)

扶養親族

合計所得金額が48万円以下(給与収入のみの場合には、年収103万円以下)

なお、扶養親族の年齢に関して要件はありません。

特に注意すべきポイントは、扶養親族の年齢になります。

所得税において所得控除の対象となる扶養親族につきましては、その年の12月31日時点で16歳以上という要件がありますが、定額減税における扶養親族については、年齢制限がありません。

サラリーマン、パートの方の定額減税の流れ

サラリーマンやパートの方における所得税の定額減税についてです。

2024年(令和6年)の6月1日時点でお仕事をされている方を前提にお話しをします。

まず、勤務先から5月や6月頃に、同一生計配偶者や扶養親族についてお尋ねがあると思います。上の「3」でご説明した通り、同一生計配偶者や扶養親族の人数により所得税や住民税の減税額は異なります。

また、減税は、6月1日以降に支払われる給与や賞与から順次適用されていきます。

以下で、具体的な例を2つ挙げます。

前提として、毎月のお給料日は25日、ボーナスは6月と12月の30日だとします。

同一生計配偶者と扶養親族がいらっしゃらない場合

この場合、減税額は所得税3万円+住民税1万円となります(以下は、所得税についてのみです)。

①6月25日に支給される給与【額面○○万円、所得税8,000円】

減税額の残り 30,000円>8,000円

本来差し引かれる所得税8,000円が天引きされず、8,000円手取り額が増えます。

②6月30日に支給されるボーナス【額面○○万円、所得税20,000円】

減税額の残り (30,000円-8,000円)=22,000円>20,000円

本来差し引かれる所得税20,000円が天引きされず、20,000円手取り額が増えます。

③7月25日に支給される給与【額面○○万円、所得税6,000円】

減税額の残り (30,000円-8,000円-20,000円)=2,000円<6,000円

減税額は、残り2,000円でした。

2,000円分のみ減税が行われ、2,000円手取り額が増加(天引き所得税は4,000円)。

同一生計配偶者と扶養親族が2名いらっしゃる場合

この場合、減税額は所得税12万円+住民税4万円になります(以下は、所得税についてのみです)。

①6月25日に支給される給与【額面○○万円、所得税23,000円】

減税額の残り 120,000円>23,000円

本来差し引かれる所得税23,000円が天引きされず、23,000円手取り額が増えます

②6月30日に支給されるボーナス【額面○○万円、所得税60,000円】

減税額の残り (120,000円-23,000円)=97,000円>60,000円

本来差し引かれる所得税60,000円が天引きされず、60,000円手取り額が増えます

③7月25日に支給される給与【額面○○万円、所得税25,000円】

減税額の残り(120,000円-23,000円-60,000円)=37,000円<25,000円

本来差し引かれる所得税25,000円が天引きされず、25,000円手取り額が増えます。

④8月25日に支給される給与【額面○○万円、所得税20,000円】

減税額の残り(120,000円-23,000円-60,000円-25,000円)=12,000円<20,000円

減税額は、残り12,000円でした。

12,000円分のみ減税行われ、12,000円手取り額が増加(天引き所得税は8,000円)。

お問い合わせフォーム (豊島区池袋の岡本税理士)

以下のフォームに必要事項をご記入の上、「送信する」ボタンをクリックしてください。

(注)令和7年分(2025年分)の確定申告は、受付を終了しました。申し訳ございません

送信がうまくいかない場合は、上記内容をご確認のうえ、メールにてご連絡ください。

送信先アドレス:okamotomasashi@kaigyousien.jp

池袋 岡本税理士メニュー

- 岡本税理士の特徴(池袋)

- 税理士の料金(費用)など

- 確定申告について

- お客さまの声(岡本税理士)

- 税理士が教える節税対策(税金対策)

- 経営(税金)お役立ち情報

- 岡本税理士事務所の求人情報|未経験者歓迎(豊島区・池袋)

- 岡本税理士事務所のアクセス(豊島区・池袋)

- お問い合わせ(池袋の岡本税理士)