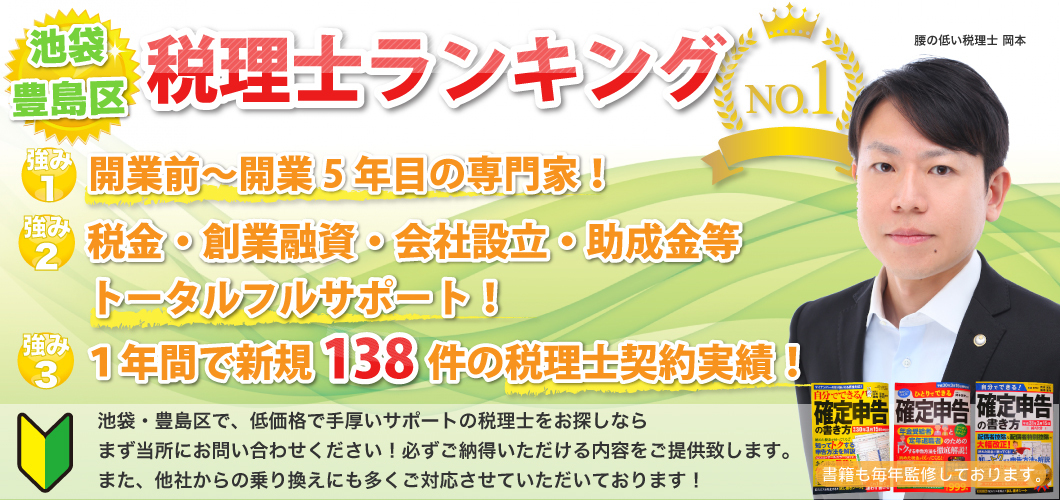

豊島区・池袋で税理士をお探しなら、無料相談!安い!若い!

豊島区、池袋の岡本税理士事務所

〒171-0022 東京都豊島区南池袋三丁目16番8号 KINDAI 6ビル4階

JR池袋駅から徒歩5分

休業日:土曜・日曜・祝日

税理士との契約が必要な方

法人(株式会社や合同会社)や個人事業主としてご商売を始めた場合、「税理士との契約は必要なのか?」と多くの人は考えると思います。

そこでここでは、豊島区(池袋)にてご商売を始めた方の中で、「①税理士と毎月の契約をした方が良い方」、「②税理士とスポットで契約をした方が良い方」、「③税理士との契約が必須でない方」、の3つに分けてご説明をさせて頂きます。

「税理士と毎月の契約」をすべき方

「税理士と毎月の契約」をすべき方についてです。

まずは、役員や従業員に対してお給料を支払っている場合です。

会社や個人事業主がその役員や従業員に対して給料を支払う際には、支払う毎月のお給料から所得税や社会保険料、住民税等を天引きし、その後、その天引きした税金や社会保険料等を、会社が関係各所に納付する必要があります。

加えて、毎年12月~1月には、役員や従業員個人の税金を確定させる年末調整の作業も必要となります。

これらの作業を自社で行うことはとてもハードルが高いため、税理士と毎月の契約をされることをお勧めします。

「税理士とスポットの契約」をお勧めする方

次に、「税理士とスポットの契約」をお勧めする方についてです。

法人と個人事業主に分けてご説明します。

まず、法人の場合は自社で決算申告書を作成することは非常に困難です。税務署に提出する決算書は30枚~50枚にも及び、かつ、専門的な知識や専門の税務ソフトが必要です。

よって、法人の場合は少なくとも決算申告書の作成は税理士に依頼されるとよいと思います。

次に、個人事業主の場合です。

個人事業主の場合、簡単な確定申告書であればご自身の力で作成することもできます。しかし、一般的に以下のような状況におきましては、税理士に確定申告書の作成を依頼されることをお勧めします。

(1)200万円以上の所得(利益)が出ている場合

まずは、一定以上の所得(利益)がある場合です。

この場合には、税理士に確定申告書の作成を依頼することで、最大65万円の青色申告特別控除という特別な経費が認められます。65万円の経費が認められると、その分、皆様が負担する所得税や住民税といった税金や、国民健康保険料が減少します。

皆様に課せられる税金や国民健康保険料の減少額が、税理士に支払う確定申告の料金を上回ることが多々起こります。

(2)消費税の納付義務がある場合

消費税の申告書の作成はとても複雑です。近年、軽減税率やインボイス制度の導入により一層複雑になりました。

基本的に、ご自身で消費税の申告書を作成することは不可能に近いです。よって、消費税の納付義務がある場合にも、税理士に確定申告書の作成を依頼しましょう。

「税理士との契約が不要」と思われる方

最後に、「税理士との契約が不要」と思われる方についてです。

例えば、個人事業主で年間の売上が200万円に満たない方などに置きましては、税理士に依頼せず、ご自身で確定申告書を作成されてもよいと思います。

ただし、年間の売上が200万円に満たなかったとしても、開業したばかりで購入した資産が多額、又は、損失が発生していて翌期以降に繰り越したい、本業に集中したい、手間を省きたい、等という場合には税理士に確定申告書の作成を依頼した方が良いと思います。

お問い合わせフォーム (豊島区池袋の岡本税理士)

以下のフォームに必要事項をご記入の上、「送信する」ボタンをクリックしてください。

(注)令和7年分(2025年分)の確定申告は、受付を終了しました。申し訳ございません

送信がうまくいかない場合は、上記内容をご確認のうえ、メールにてご連絡ください。

送信先アドレス:okamotomasashi@kaigyousien.jp

- 岡本税理士の特徴(池袋)

- 税理士の料金(費用)など

- 確定申告について

- 池袋(豊島区)の税務調査に強い税理士

- お客さまの声(岡本税理士)

- 税理士が教える節税対策(税金対策)

- 経営(税金)お役立ち情報

- 岡本税理士事務所の求人情報|未経験者歓迎(豊島区・池袋)

- 岡本税理士事務所のアクセス(豊島区・池袋)

- お問い合わせ(池袋の岡本税理士)

豊島区・池袋にて会社の設立をお考えになっている方に、会社設立のサポートを行っております。

東京にお住まいで、確定申告の作成を税理士にご依頼される方向けの専門サイトになります。

東京で創業融資をお考えの方に対して、創業融資のサポートを行っております。

輸出業で消費税の還付をご希望の方に対するサポートをご提供しています。

集客にお困りの開業税理士事務所様向けの集客サポート。

経営相談に強い税理士をお探しなら、岡本税理士。

山梨県富士河口町にてに開業と税務調査に強い税理士をお探しなら、渡辺税理士。

文京区にて税理士をお探しなら、木戸税理士。