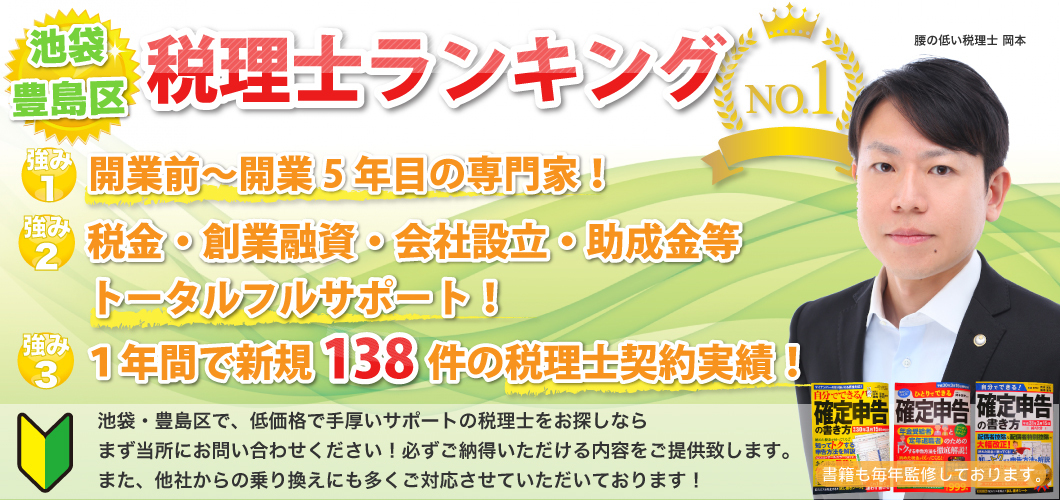

豊島区・池袋で税理士をお探しなら、無料相談!安い!若い!

豊島区、池袋の岡本税理士事務所

〒171-0022 東京都豊島区南池袋三丁目16番8号 KINDAI 6ビル4階

JR池袋駅から徒歩5分

休業日:土曜・日曜・祝日

配偶者控除、配偶者特別控除の改正につきまして

納税者(例えばご主人)に、年収が一定以下の配偶者(例えば奥様)がいらっしゃる場合に、納税者の所得税・住民税がお安くなる制度を配偶者控除若しくは配偶者特別控除といいます。

配偶者控除と配偶者特別控除は併用することができず、配偶者の年収などによりどちらかが適用されます。

配偶者控除は、配偶者特別控除と比較し控除額が大きいため、より納税者の所得税・住民税がお安くなります。

さて、2018年1月からこの配偶者控除などの制度が大きく変更されました。

改正後におきましても当該制度を上手く利用するために、少し複雑ですが新制度の内容をご紹介させていただきます(配偶者が障害者や70歳以上等の場合は、今回のご説明から省いています)。

また、今回のご説明において「控除額」が38万円の場合において、納税者(ご主人)の所得税・住民税が38万円お安くなるわけではありません。

仮に、その方の所得税+住民税が30%だとすると、38万円×30%=11.4万円負担する税金が減ります。

従来(2017年12月まで)

配偶者(奥様)が給与所得者(正社員やパートでの勤務)の場合、配偶者の年収が103万円以下ですと、納税者(ご主人)の年収がいくらであろうと納税者から約38万円の控除額が認められ、その分、納税者が負担するの所得税や住民税がお安くなっていました(配偶者控除)。

また、配偶者の年収が103万円超141万円未満で、かつ、納税者の年収が約1,230万円以下ですと、納税者から約3万円~38万円の控除額が認められ、その分、納税者が負担する所得税や住民税がお安くなっていました(配偶者特別控除)。

今後(2018年1月から)

まず、配偶者控除(配偶者の年収が103万円以下の場合)についてです。

従来ですと、納税者(ご主人)の年収に関係なく38万円の控除額が認められていましたが、改正後は納税者の年収要件も追加され、該当するケースが少なくなりました。

具体的には、所得1,000万円超の納税者は、配偶者控除を適用できなくなりました。

次に、配偶者特別控除(配偶者の年収が103万円超の場合)についてです。

従来は、配偶者の年収が103万円超~141万円未満の方が配偶者特別控除の適用範囲でしたが、該当するケースが増え、今後は配偶者の年収が103万円超~201万円以下の方が適用の対象となります。

ただし、納税者の所得が1,000万円超の方は、従来通り配偶者特別控除を利用できません。

社会保険との関係

※ 協会けんぽ(大多数のお客様が加入されている社会保険の組合)の場合

①アルバイト・パートの方であっても、一般社員の勤務時間及び勤務日数の4分の3以上の勤務時間及び勤務日数であれば、社会保険(厚生年金・健康保険)に加入する必要があります。

② 配偶者の年収が130万円未満、かつ、納税者の年収の2分の1未満の場合には、配偶者は納税者の被扶養者となり(手続きが必要です)、配偶者ご自身の社会保険料負担額は発生しません。

お問い合わせフォーム (豊島区池袋の岡本税理士)

以下のフォームに必要事項をご記入の上、「送信する」ボタンをクリックしてください。

(注)令和7年分(2025年分)の確定申告は、受付を終了しました。申し訳ございません

送信がうまくいかない場合は、上記内容をご確認のうえ、メールにてご連絡ください。

送信先アドレス:okamotomasashi@kaigyousien.jp

- 岡本税理士の特徴(池袋)

- 税理士の料金(費用)など

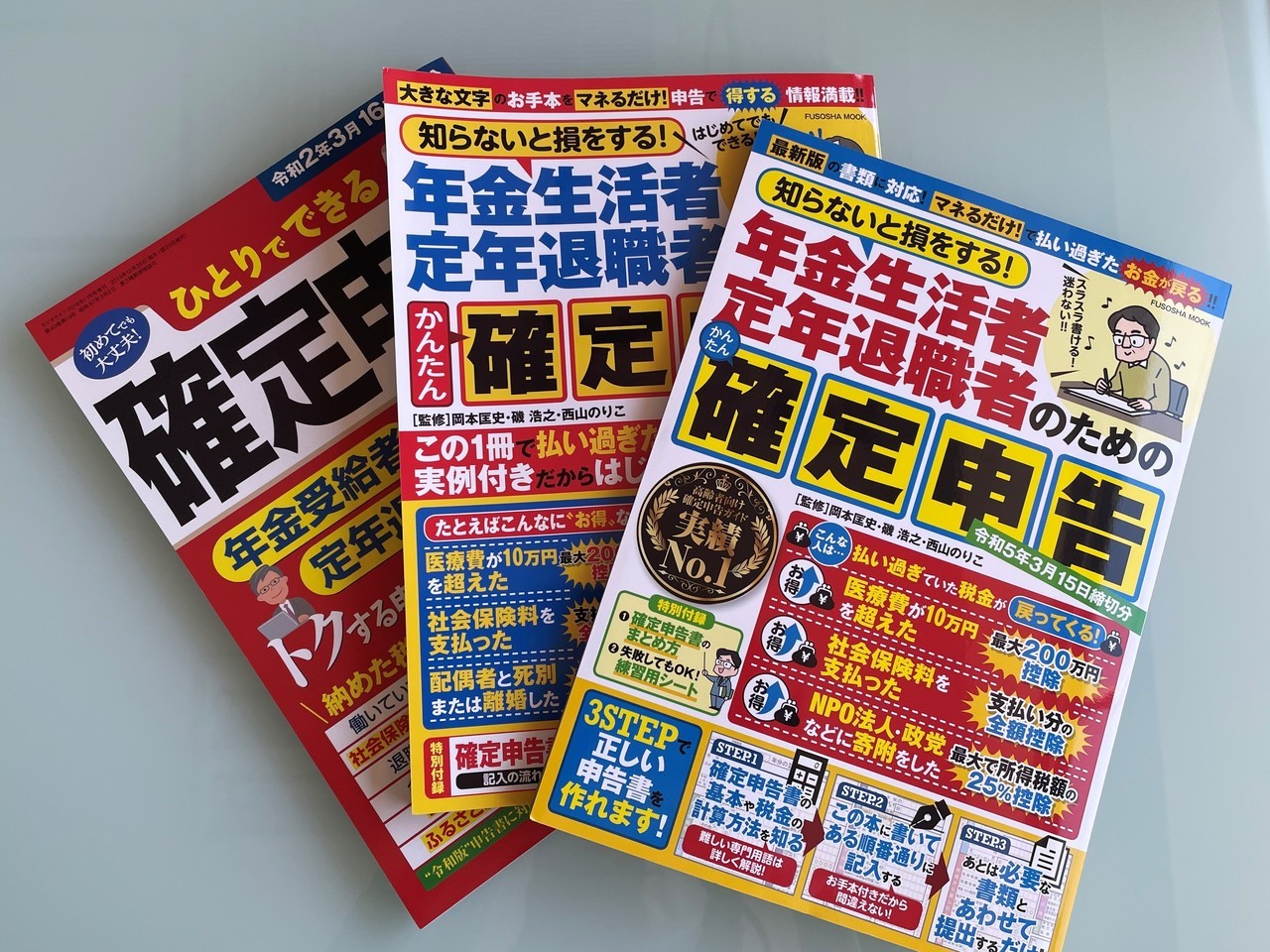

- 確定申告について

- お客さまの声(岡本税理士)

- 税理士が教える節税対策(税金対策)

- 経営(税金)お役立ち情報

- 岡本税理士事務所の求人情報|未経験者歓迎(豊島区・池袋)

- 岡本税理士事務所のアクセス(豊島区・池袋)

- お問い合わせ(池袋の岡本税理士)

豊島区・池袋にて会社の設立をお考えになっている方に、会社設立のサポートを行っております。

東京にお住まいで、確定申告の作成を税理士にご依頼される方向けの専門サイトになります。

東京で創業融資をお考えの方に対して、創業融資のサポートを行っております。

輸出業で消費税の還付をご希望の方に対するサポートをご提供しています。

集客にお困りの開業税理士事務所様向けの集客サポート。

経営相談に強い税理士をお探しなら、岡本税理士。

山梨県富士河口町にてに開業と税務調査に強い税理士をお探しなら、渡辺税理士。

文京区にて税理士をお探しなら、木戸税理士。